IRの力で企業価値向上に貢献する ジェイ・フェニックス・リサーチ株式会社

GCC経営のフレームワークと 経営デザインシートの融合

【特集】経営デザインシート:活用方法

GCC経営TMのフレームワークと 経営デザインシートの融合

〈要約〉弊社は日米大手の証券会社グループの証券アナリスト経験者が2003年に創業した独立系の財務アドバイザリー会社である。弊社は、独自に開発したGrowth(売上成長)、Connection(人・事業のつながりの改善=付加価値率・効率性・生産性の向上=投下した資本に対する利益率が向上)、Confidence(信頼の向上=調達した資本に対する価値創造力の向上 =事業リスクの低下)の三要素の視点で分析するGCC経営TMのフレームワークを用いてアドバイザリーを行う。本論では、弊社のフレームワークと「経済デザインシート」を融合して価値創造の動きを株価に反映させる試みについて論じる。

1.GCC経営TMとは?

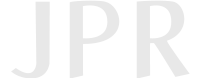

GCC経営™とは、すべてのステークホルダー、特に社員と株主の幸せにフォーカスすることで、非財務情報と財務情報を統合的に結びつけて、株主価値の持続可能性を評価する分析フレームワークである。株主の幸せについては、図1で示すように、企業価値の三要素、①売上高成長率の向上、②投下した資本に対する利益率(Return on Invested Capital、ROIC)の向上、③事業リスクの低下(加重平均資本コスト、WACCの低下)を用いる(詳細は図脚注参照)。

1 NOPAT(Net Operating Profit After Tax:NOPAT)マージン=税引き後営業利益=営業利益×(1-実効税率)、投下資本= 総資産-非事業資産価値-有利子負債以外の流動負債、非事業資産価値=売上高の10%を超える現預金+短期有価証券+投資 有価証券+繰り延べヘッジ損益+土地再評価額金+為替調整勘定。ROIC=NOPAT÷投下資本利益率、投下資本売上高比= 期首投下資本÷売上高、WACC=加重平均資本コスト=税引き後有利子負債利子率×(D/(E+D)+株主資本コスト×(E/D +E、株主資本コスト=過去10年の10年物国債利回り+5%×β、β=TOPIX と対象企業株価の5年間の日次リターンの一 次回帰式の傾き、E=計算時点での時価総額、D=計算時点での直近決算の短期有利子負債+固定負債+少数株主持ち分

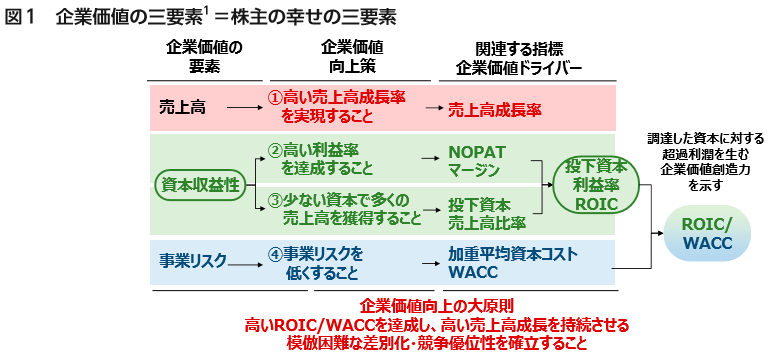

この三要素により、世界的に企業価値を推計する指標として著名な、超過利潤もしくは、経済付加価 値(EVAⓇ2)を算出することができる。日本でも東京 証券取引所の第5回企業価値向上表彰で大賞となった花王株式会社が導入するなど、株主価値を取り入れた経営で高い評価を得ている企業を中心に導入されている。超過利潤は、投下資本×(ROIC-WACC)により計算される。毎期の超過利潤の永久価値を用いて、図2のように、株主価値を①成長価値(将来 の超過利潤の改善の価値)、②超過利潤価値(現在の収益力の永久価値)、③株主資本の三つに分解することが可能である。これによりわかりやすくビジュアルに株主価値を分析することが可能になる。

2 SternStwart&Co.の登録商標

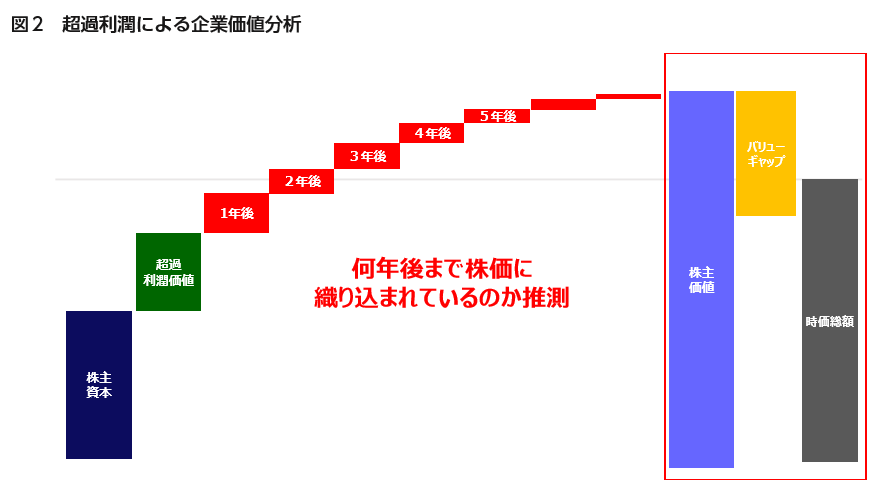

一方、社員の幸せは、米国の著名な心理学者、マズローの五つの欲求段階説を用いる。五つの欲求が満たされれば、人は幸せを感じると考えられる。同じ株主価値でも、社員の幸せが向上する仕組みがビルドインされていれば、より持続可能性が高いと判断できる。欲求の要素、企業価値の要素、の二つを結びつける概念がGrowth、Connection、Confidence(GCC経営TM)である。図3で示したように、このGCCの概念により、社員の幸せと株主と投資家の幸せを結びつけて分析することが可能となる。すべての社員の幸せの向上がビルトインした超過利潤を弊社では「しあわせ付加価値TM、Happiness Value AddedTM」と呼ぶ。幸せを高めることが企業の存在意義つまり「なぜその企業は存在するのか(Why)」を問うことになり、それがどのように(How)価値に結びついているのかという視点が企業価値の視点となる。このフレームワークを用いることで、社員にわかりやすく企業価値の創造の概念を説明することが可能となる。

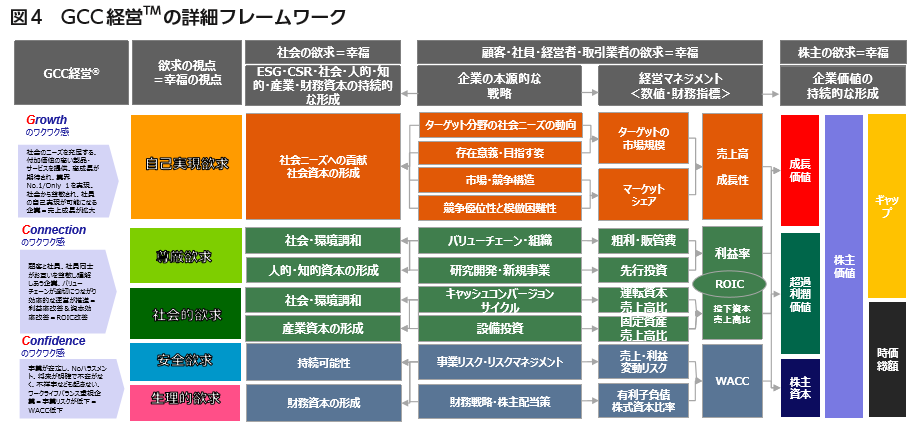

また、このフレームワークにより、スチュワードシップ・コード3対応で必要となる非財務情報の開示も容易になる。そのほか、①非財務情報と財務情報の統合、②ROIC・資本コストを意識した経営(コーポレートガバナンス対応)、③ESG・SDGs4への対応の体系化・見える化にも対応可能となる。より詳細には図4のような分析を行う。

3 スチュワードシップ・コード(Stewardship Code)とは、コーポレートガバナンスの向上を目的とした機関投資家の行動規範である。生命保険会社や年金資金運用法人などの機関投資家が、投資先企業の株主総会などにどのような態度で臨むべきかを 定めた行動原則。金融庁が2014年2月、英国の制度を参考にしてつくった。

4 ESGとは、環境(Environment)、社会(Social)、ガバナンス(Governance)の頭文字を取ったもの。企業の長期的な成長のためには、ESGが示す3つの観点が必要だという考え方が世界的に広まってきている。SDGsとは2015年9月の国連サミットで採択されたもので、国連加盟193か国が2016年~2030年の15年間で達成するために掲げた目標である。いずれも長期的な投資家が重視するため、この二つの視点で高い評価を得る上場企業に対して、長期的な投資家の株式投資が増大すると期待される。

2.GCC経営TMと経営デザインシートの融合

経営デザインシートは、価値、ビジネスモデル、利用する資源について、「これまで」と「これから」に分けて時系列的な変化に着目し、価値を生み出す仕組みについてビジュアルに体系化していくフレムワークであり、非財務情報を統合的に分析する手法として極めて優れていると考えている。GCC経営TMと経営デザインシートを融合することで、図5のように、経営デザインシートを株主価値や株価に反映させることが可能となる。

3.具体的事例:東証一部上場、株式会社スカラの事例

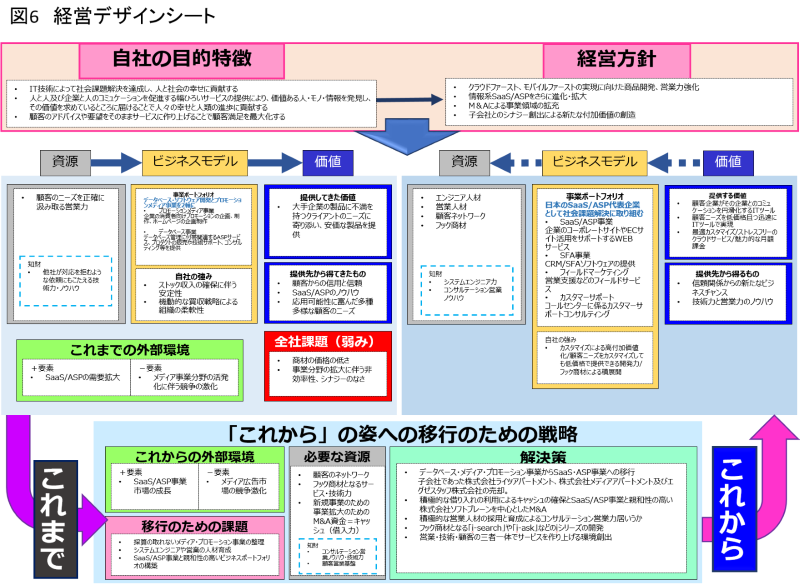

具体的な事例として、弊社が証券アナリストレポートや中期経営計画の策定で、GCC経営TMと経営デザインシートを融合してアドバイスした、東証一部上場、株式会社スカラ(証券コード4845、以下「スカラ社」)のケースを説明したい。スカラ社は、上場企業等の大企業に対して、セキュリティを強化したクラウドベースのコミュニケーションツールをSaaS/ASPで提供する手法でトップクラスの実績を持つ。①最適カスタマイズ、②ストレスフリーのクラウド、③魅力ある月額課金、という「顧客の心をつかむ三つの戦略」を推進している。AI/IoT時代においては、多様な情報がITと融合し、よりカスタマイズした対応がIT企業に求められる。カスタマイズを軸とする戦略を推進するスカラ社は大きな飛躍が期待できる。その飛躍の動きを経営デザインシートでまとめたのが図6である。

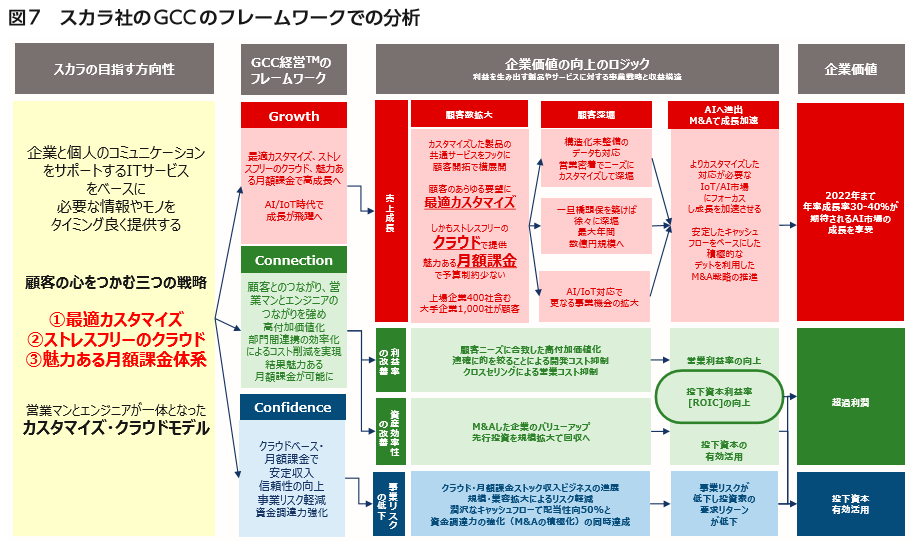

以上の内容のエッセンスをベースにGCC経営TMのフレームワークで整理したのが図7である。

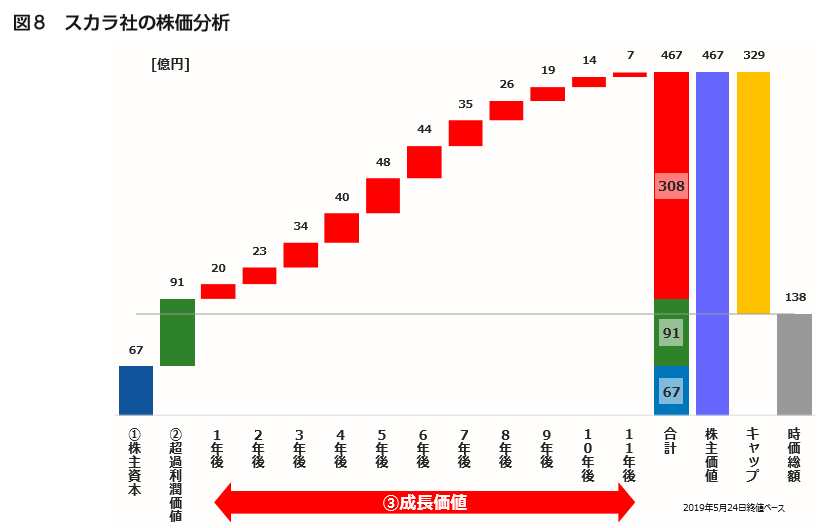

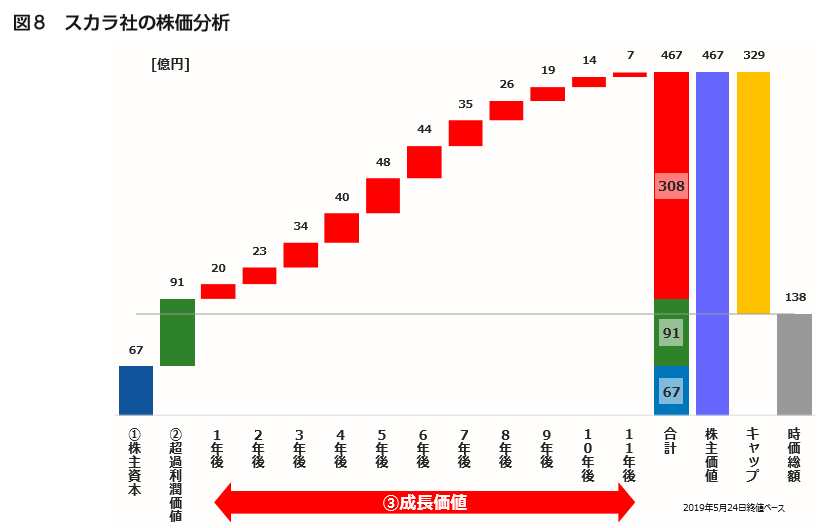

さらに、以上のシナリオをベースに株主価値の推計及び5月24日時点での時価総額との比較を示したのが図8である。経営デザインシートやGCC経営TMのフレームワークにより、10年という期間で見れば潜在的なアップサイドが大きく存在していることをビジュアルに示すことができる。

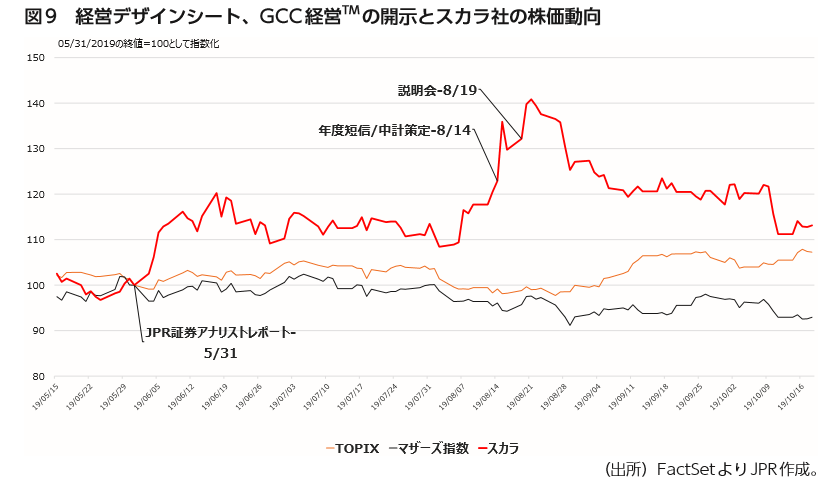

このフレームワークによる証券アナリストレポートが2019年5月31日に、中期経営計画が2019年8月14日に開示された。株価の動向は図9の通りである。株価終値は5月31日から見ると最大40%増加した。一定程度の効果があったと推察されよう。

4.知財担当者への示唆

経営デザインシートで整理したうえで、さらにGCC経営TMのフレームワークを融合することで、実際に知財の活用でどの程度の株主価値、最終的には株価上昇に寄与するのか、理論的なフレームワークを把握することが可能になる。このフレームワークは知財の価値の定量化という視点で、知財担当者にとって有用ではないかと思われる。その際には、図10のようなフレームワークで整理して、知財の生み出す価値が、企業価値の三要素、Growth、Connection、Confidenceについてどう影響を与えるのか、分解して定性的に、定量的に把握することが考えられる。

非財務情報の分析フレームワークにおいては様々な手法が提示されているが、直接株価まで把握できる体系化したフレームワークとして、経営デザインシートとGCC経営TMのフレームワークを併用することは、知財の生み出す価値を定量化するフレーワークとして検討に値すると考えている。弊社は今後とも、各種アドバイザリー活動を通じて実践経験を重ね、より洗練された、経営デザインシートとGCC経営TMの融合の仕組みを開発していきたいと考えている。

合わせて読まれている記事

- GCC経営のフレームワークによる心をつかむ中期経営計画の作成方法

- Wantedlyで中途採用開始 EVAエキスパートで次世代の証券分析でリーダーになりませんか?

- 6025_日本PCサービス株式会社 中期経営目標2020~2024

- Transforming Employees & Students into Highly Self-Aware “Professional Employees & Mini-CEOs” in a 3-Hour Training

- CRM 業界における割安株の分析

- 五輪関連の仮設ハウスが好調の三協フロンテア株式会社(9639)の株価が倍になる条件

- AIを活用したエンゲージメントファンドへの挑戦

- EVA®分析による時価総額の向上経営